今年上半年生猪价格持续上涨,养殖行业也终于实现盈利。不过,自8月15日至8月27日,生猪期货价格出现回落,主力合约2411合约跌幅达4.97%。值得关注的是,不仅生猪期货价格回落,一些地区的猪价也出现下降。数据显示,截至8月25日,生猪(外三元)全国均价为20.22元/公斤,周环比下跌4%,止步7周连涨;15公斤仔猪全国均价为44.61元/公斤,周环比下跌2.6%。

值得关注的是,8月生猪价格涨至全年最高点后,前期压栏猪源滚动释放,以及二次育肥户积极并灵活出栏部分猪源,导致生猪价格冲高后回落,叠加受终端消费疲弱限制,猪价回调空间明显。考虑仍有部分二次育肥猪源圈养栏内,或在中秋节前后集中释放,供应或相对恢复宽松,对“金九银十”旺季预期形成利空制约。

上半年猪价稳步上涨

7、8月份由于天气过热,属于消费淡季,消费依旧疲软,并未出现明显增加,尤其是对大猪的消费较为弱势。不过,边舒扬表示,由于当下生猪价格远超上市公司养殖成本,这些大公司按计划出栏,将利润落袋为安,二季度公司业绩亮眼,负债减轻。生猪价格是影响养殖企业利润的关键因素,今年上半年基本处于盈利阶段。

“今年上半年猪价稳步上涨,对于养殖户来说,总体还是不错。目前养殖户盈利丰厚,外购仔猪盈利435元/头,自繁自养盈利641元/头。而且上半年饲料价格较低,这也有利于利润的累积。近期猪价下跌主要还是出栏增加,出栏积极性提高所致。”招商期货饲料养殖研究员马幼元称。

与此同时,华中某生猪养殖户梁经理表示,近期出栏数量的确增多了一些,一是担心猪价会进一步下跌;二是前期积攒的大猪数量有点多,出掉一些可以减轻饲养压力。虽然饲料成本低可以多赚取一些利润,但经过去年困难期,现在不会盲目扩张产能了。如果接下来能把握好节奏,下半年业绩应该能好于上半年。

不过,也有业内人士表示,由于价格传递具有一些延后性,虽然当下企业仍然维持较高利润,但猪价已经出现松动。从整体来看,8月27日全国猪价仍然维持下跌态势。从当前南北猪价水平来看,生猪价格区域间价差已经由此前的3元/公斤左右缩小至当下的1元/公斤左右,一些“高猪价区”生猪行情的下调幅度要更加明显。

“从几个主要地区的批发市场白条到货量看,白条肉需求表现疲软,需求并未有明显增加,导致屠宰端缩量保价,屠宰量增幅不大。根据涌益屠宰监测,最近一周生猪日均屠宰量13.3万头,环比前一周13.1万头仅增加1.38%。猪价下跌也会影响养殖上市公司营收,进而影响其业绩。”创元期货研究员陈仁涛称。

“金九”或继续承压

卓创资讯生猪市场分析师邵瞧瞧表示,猪价涨至高位后回落主因养殖端看涨后市压栏集中释放,以及二次育肥达到预期价格集中出栏部分猪源。根据官方及卓创资讯能繁母猪存栏变化后推10个月,对应2024年8、9月生猪理论月度出栏环比分别下滑0.71%、1.99%。但考虑二次育肥行为对市场短期供应的干扰,以及养殖端压栏行为导致供应压力后移。

据卓创资讯调研了解,8月份部分二次育肥户积极出栏猪源占比30%左右,缓解市场大猪供应压力,并导致标肥价差收窄,甚至部分市场阶段性出现标肥同价现象。而随着8月下旬猪价回调,部分二次育肥继续补栏,但考虑猪价仍保持年内偏高水平,成本及风险双双增加,导致二次育肥补栏占比低于出栏占比,亦是本月猪价频繁波动的重要因素,并为旺季预期带来更多不确定风险。

邵瞧瞧认为,8月份消费淡季下猪价却涨至年内至高点,虽供应变化对猪价影响占主导地位,但需求亦也是不可忽略的重要指标。进入2024年5月生猪价格一路上行,多数屠宰行业亏损及宰量下滑日益明显。三季度消费恢复缓慢,且受成本较高、二次育肥频繁进出场干扰,进一步加深屠宰端被动权,从需求方面来看三四季度消费对猪价上行支撑力度颇受限制。

消费淡季下生猪价格屡冲新高,主因二次育肥及养殖端压栏行为占主要因素,考虑部分二次育肥户栏内供应充沛,以及“金九银十”旺季预期下,部分养殖端亦加快出栏进程,供应方面或相对宽松,制约猪价再涨空间。邵瞧瞧分析,需求方面来看,三季度消费恢复速度较为缓慢,开学季及中秋佳节虽有提振,但或难以匹配养殖端逢节集中出栏行为,市场亦或再度重现供大于求局面,需求或难以拉动猪价持续性上行,因此卓创资讯认为9月份生猪价格或先涨后降,均价或环比下滑。

国产及进口库存皆有限 预计直至年底猪肉冻品行情或仍将偏强

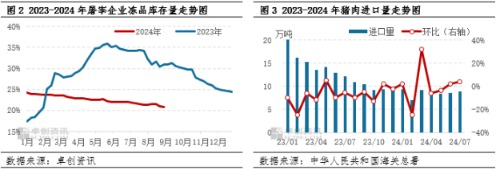

据卓创资讯分析师马丽媛分析,从冻品供应来看,国产冻品方面,3月份国内生猪价格不断上移,且多数屠宰企业受制于资金压力入库偏谨慎,在以往大批量入库的时间内(2-6月)企业仍无主动入库意向。同时下游经销商看好后市而积极采购,当下屠宰企业整体库存量有限。2023年下半年以来屠宰企业冻品库容率不断下降,截至2024年8月第四周,样本屠宰企业平均库容率为20.85%,较年初下降3.38个百分点,较去年同期下降10.12个百分点。

进口冻品方面,2023年以来猪肉进口量不断下降。据卓创资讯统计,至2024年7月猪肉进口量由2023年1月的21.54万吨降至8.89万吨,累计降幅达58.73%;6-7月随着业内看涨预期提升,进口量缓慢恢复,但幅度十分有限,整体仍处于偏低水平。同时6-7月国产及进口冻品价差拉大,下游经销商、食品厂采购国产冻品比例增加,进口库存不断消耗,支撑价格于淡季持续上行。

在供应有限的同时需求略增,这使得直至年底,冻品行情仍或偏强。

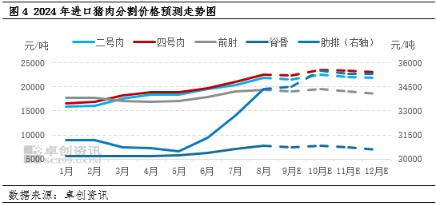

供应方面,因对后市信心不足且原料成本高企,屠宰企业暂无大批量入库意向,且多积极出库,国产冻品猪肉供应有限;而受欧盟反倾销调查事件影响,从欧盟进口猪肉持续减少,同时进口商多认为年度内高点出现在8-9月,四季度猪肉价格有下滑风险,因此多出货减仓,期货订单较少。总体看,预计至年底国产及进口冻品猪肉供应仍或处于偏低水平。

需求方面,9月之后随着天气转凉,且节日、节气、习俗等利好支撑,终端需求有一定好转。但经过前期下游经销商积极囤货,后期进口商继续拿货量或有减少。同时从上游种猪及生猪存栏推算,至年底猪源出栏较为集中,供应的增加或导致鲜品猪肉价格下降,一定程度上打击经销商拿货热情。总体看,预计至年底冻品猪肉需求或有提升,但幅度有限。

综合供需情况来看,卓创资讯预计2024年9-12月国产及进口冻猪肉价格保持高位震荡的走势,在鲜品行情回落的情况下价差或收窄,其中肋排、猪脚等受节日影响较大的产品价格或有继续上涨可能。(综合自现代畜牧每日电讯、新华财经等.